- Увеличение НДС на приобретенные ценности — обзор и перспективы

- Влияние повышения НДС на потребителя

- Проблемы для предпринимателей после увеличения НДС

- Ожидаемые изменения в экономике на фоне повышенного НДС

- Пример корректировки проводок

- Немного о бухгалтерском счете 19 для учета НДС

- Существует несколько видов дополнительного учета:

- Оформление учета НДС на счете 19:

- Погашение задолженности по НДС:

- Цель и значение бухгалтерского счета 19

- Видео:

- Что такое НДС простыми словами?

Увеличение НДС на приобретенные ценности — обзор и перспективы

Вопрос увеличения ставки НДС на приобретенные ценности является актуальным последние годы. Этот вопрос вызывает много споров и дискуссий. В данной статье мы рассмотрим, какие изменения произошли в связи с увеличением НДС и что это означает для бизнеса и частных лиц.

Основное изменение, которое коснулось приобретения ценностей, заключается в увеличении ставки НДС с 18% до 20%. Такое увеличение величины НДС означает, что компании и частные лица должны быть готовы к дополнительным расходам при приобретении товаров и услуг.

В составе ставки НДС также были внесены изменения. Теперь при расчете НДС на счет-фактуру сумма НДС должна быть отражена в отчете о добавленной стоимости по каждой строке счета-фактуры. В случае недопоставки или излишков товаров, счет-фактура должен быть составлен таким образом, чтобы отражена была только сумма НДС на товары или услуги, которые фактически поставлены или получены.

В случае недопоставки, когда товары не были поставлены по акту, счет-фактура должна быть составлена со строкой, в которой указана сумма НДС на не поставленные товары или услуги. Такая строка позволяет поставщику покупаемых товаров или услуг проставить зачет. Таким образом, в балансе своих счетов по НДС компании могут отразить задолженность по НДС за не поставленные товары или услуги.

Влияние повышения НДС на потребителя

Увеличение НДС на приобретенные ценности затрагивает всех потребителей в России. Что означает этот новый шаг для нас?

Повышение ставки НДС с 18% до 20% означает, что при покупке товаров и услуг мы будем платить больше денег государству. Это отразится на нашем повседневном бюджете и может негативно сказаться на нашей покупательской способности.

Если мы рассмотрим рассматриваемую проводку НДС в бухгалтерском учете компании, то наличие НДС в сумме счета-фактуры или счета будет отображаться в строках 19 и 20 дебетового счета. Задолженность по НДС может иметь два решения — уплатить деньгами или векселем.

В случае недопоставки товара или услуги, величина НДС с суммы долга составляет 1220 рублей за каждый день недопоставки. Это указывается в письме по недопоставке.

Основным инструментом для учета НДС является счет-фактура. В нем указывается информация о покупке, в том числе о налоге на добавленную стоимость. Также можно использовать счет и договор, если они содержат необходимую информацию.

В некоторых случаях компания может использовать авансовый платеж вместо НДС. Это можно принять во внимание при составлении счета. Однако, если авансовый платеж составляет более 60% от полной стоимости товаров или услуг, то НДС все равно должен быть проставлен на счете-фактуре.

Величина НДС зависит от величины приобретения товаров или услуг. Если компания является поставщиком материалов, то она обязана вести учет по данным о поставках со ставкой 19%. В случае недопоставки товара, налог на добавленную стоимость по недопоставке также ведется по ставке 19%.

Приобретение товаров и услуг на территории России считается поставкой внутри страны и облагается НДС. При этом для налогообложения НДС на товары и услуги используется территориальный принцип.

| № | Наименование товара/услуги | Кол-во | Цена | Сумма | Ставка НДС | Сумма НДС |

|---|---|---|---|---|---|---|

| 1 | Товар 1 | 1 | 1000 | 1000 | 20% | 200 |

| 2 | Товар 2 | 2 | 500 | 1000 | 20% | 200 |

| Всего: | 40% | 400 | ||||

Проблемы для предпринимателей после увеличения НДС

После увеличения НДС до 19%, предприниматели должны учесть этот налог в своих отчетах. Сумма НДС, которая была уплачена компанией при покупке материалов или услуг, должна быть отражена в отчетной строке счета-фактуры. Эта проводка делается на дебет счета «НДС по приобретенным ценностям», а сам НДС отражается в кредите этого счета.

Кроме того, предприниматели должны также учесть возможность зачета НДС. В соответствии с законодательством, сумма НДС, полученная компанией при продаже товаров или оказании услуг, может быть зачтена в размере, не превышающем величину НДС, уплаченного по договору приобретения таких товаров или услуг.

В случае если в бухгалтерском учете были указаны неправильные суммы НДС, возникает ряд проблем. Например, если НДС был учтен в сумме больше, чем он составляет по факту, то при формировании отчета по НДС возникнет излишковая сумма налога. Таким образом, предприниматель должен будет погасить излишковую сумму налога путем проведения соответствующей проводки в бухгалтерии и счету-фактуре.

Важно отметить, что правильное оформление проводок и учета НДС в соответствии с бухгалтерскими нормативами является естественной обязанностью предпринимателя. Неверное отражение всех расходов на НДС может повлечь за собой не только штрафы со стороны налоговых органов, но и убыль для компании.

Примером проблемы, с которой можно столкнуться предприниматель, является случай, когда НДС по приобретенным товарам или услугам было указано в неправильной форме. Например, если НДС не был учтен вообще или был учтен в недостаточной величине. В этом случае предприниматель должен будет корректировать свои бухгалтерские записи и счета-фактуры в соответствии с действительными данными.

Для того чтобы избежать проблем в учете НДС, предприниматели должны внимательно следить за правильностью оформления документов, связанных с покупкой и продажей товаров или услуг. Ошибка в проведении проводок может привести к штрафам и сложностям при подготовке отчетности.

Ожидаемые изменения в экономике на фоне повышенного НДС

Введение повышенного НДС на приобретенные ценности ожидается иметь несколько последствий для экономики. Этот новый шаг в налоговом поле России повлечет за собой ряд изменений и новаций, которые отразятся на различных сферах жизни страны.

Одним из таких изменений является увеличение суммы налоговой задолженности, которая будет отражаться в учете покупок. По новым нормам, проставляемым на приобретенные товары и услуги, ставка НДС составит 19%. Информация о покупке и сумме НДС будет отображаться в дебетовом балансе компании.

В ситуации, когда будет рассматриваться использование НДС на приобретенные ценности, возможно возникновение дополнительных излишков по налогу. В таком случае, проводки будут делаться в соответствии с нормативами для их выявления и корректировочного зачета.

Длительное время в России стоимость товара была учитывается в пассиве и в активном составе баланса компании, что позволяло иметь информацию о сумме НДС, принимаемой в учет. Однако, с введением повышенной ставки вопрос, связанный с отражением НДС на приобретенные товары, становится более активным и важным для бизнеса.

Если ранее ставка НДС составляла 18%, то по новым нормам она будет составлять 19%. Это мало, но отражается на общей сумме этого налога. Для задолженности и дополнительной информации о рассматриваемом вопросе необходимо рассмотреть пример и провести корректировку проводок.

Пример корректировки проводок

Допустим, компания приобрела товар на сумму 1000 рублей с учетом НДС по ставке 19%. Покупка записывается как долг компании перед поставщиком товара. Компания получает товар и проводит проводку, отражающую его в дебетовом балансе. Таким образом, общая сумма товара составляет 1000 рублей, а добавленная к ней НДС — 190 рублей.

Для корректировки этой проводки и отразить сумму НДС в учете, необходимо провести дополнительную проводку. В этом случае, сумма НДС будет учтена в кредитной части баланса, что будет отражаться на общей сумме налоговой задолженности компании перед государством.

Таким образом, изменение ставки НДС на приобретенные ценности является активным вопросом для многих компаний и организаций. Повышение НДС может привести к дополнительным затратам и изменению бизнес-процессов. В свете этих изменений, компании должны быть готовы к проведению корректировочных проводок и отражению НДС на приобретенные товары и услуги.

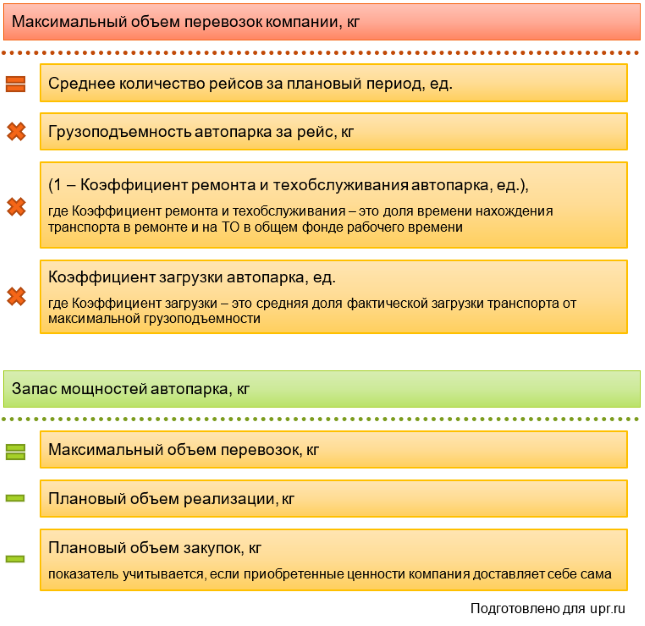

Немного о бухгалтерском счете 19 для учета НДС

Приобретение ценностей на территории РФ подлежит отражению в бухгалтерской записи по счету 19 «Налог на добавленную стоимость». В этом разделе мы рассмотрим основные аспекты учета НДС на счете 19.

Существует несколько видов дополнительного учета:

- учет излишков НДС

- учет поступлений исправленных счетов-фактур

- учет сумм НДС, полученных от застройщиков (в случае строительства иных объектов, не входящих в состав жилого фонда)

Оформление учета НДС на счете 19:

Для оформления учета НДС на счете 19 необходимо принять во внимание следующие моменты:

- НДС может отражаться только на основании счета-фактуры или торгового листа ТОРГ-3 по форме 1520. Поставщику необходимо предоставить подлинник или копию указанных документов.

- Отражение НДС на счете 19 производится в момент приобретения товаров либо передачи аванса в отношении товаров (работ, услуг), приобретаемых с авансовым платежом.

- Запись НДС поступает на счет 19 в виду правильно оформленной и полученной информации.

- В случае ведения упрощенного налогового учета на счете 19 могут отражаться не все статьи расходов организации.

Погашение задолженности по НДС:

По факту погашения задолженности по НДС между организацией и поставщиком, на счете 19 формируется запись, где указывается стоимость товара с учетом НДС и сумма НДС, подлежащая перечислению поставщику.

Цель и значение бухгалтерского счета 19

Бухгалтерский счет 19 «Доходы и расходы по продажам и операциям» предназначен для отражения доходов и расходов компании от продажи своей продукции или услуг. В случае изменения ставки НДС на приобретенные ценности, этот счет может быть использован для отражения дополнительных затрат связанных с увеличением НДС.

В России с 1 января 2019 года ставка НДС на приобретенные ценности увеличилась с 18% до 20%. Это означает, что компании, осуществляющие закупки товаров и услуг, должны учесть эти издержки и отразить в своей бухгалтерии.

Для отражения дополнительных затрат, компания может сделать запись в бухгалтерском счете 19. В этом случае, величина НДС на приобретенные ценности будет добавлена к сумме задолженности по договору на покупку. В свою очередь, эта сумма будет отображена в строке «Недопоставка» на счете-фактуре.

Таким образом, в случае недопоставки продукции или услуг, компания может начислить добавленную задолженность в пределах 60% от суммы договора. Это позволяет более точно отразить ситуацию и не допустить недопоставку товаров или длительное формирование дебиторской задолженности.

Временные излишки по НДС, возникающие в связи с фактом оплаты авансов по договору, могут быть зачтены в будущем в пределах годового рассмотрения задолженности.

Рассмотрим подробно, как отражается бухгалтерская ситуация в случае увеличения ставки НДС на приобретенные ценности. Предположим, что компания приобрела товары на сумму 100 000 рублей, и ставка НДС составляет 20%.

В этом случае, на счету 19 будет отображена следующая строка:

Должен 120 000 рублей за покупку товаров

Здесь 100 000 рублей – сумма покупки, а 20 000 рублей – сумма НДС. Данная сумма будет отражена на счете-фактуре при получении счета от поставщика и позволит точно отразить ситуацию.

Видео:

Что такое НДС простыми словами?

Что такое НДС простыми словами? by RosCo | Consulting & audit 10,664 views 1 year ago 8 minutes, 28 seconds